2025年初,平安人寿再度成为险资举牌的主角,其通过平安资管密集增持多家银行H股,引发市场关注。继2024年末举牌工商银行H股后,平安人寿于2025年1月增持邮储银行H股至5%以上,触发举牌,并同时增持招商银行、建设银行等银行H股,持股比例均超过5%。

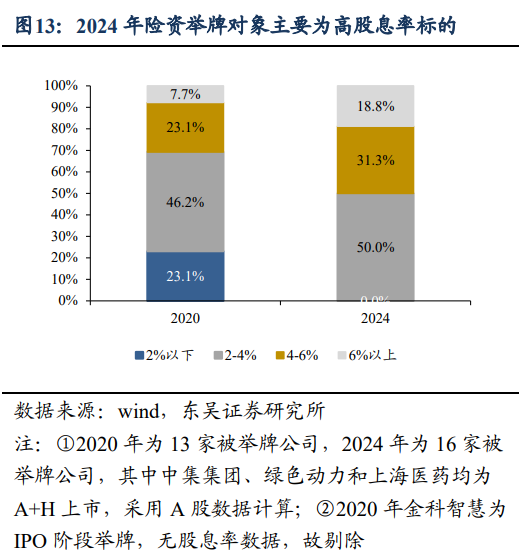

此次密集举牌,延续了2024年险资青睐高股息股票的特征。银行H股普遍具有较高的股息率,且估值相对较低,符合险资在低利率环境下寻求优质资产的需求。此外,H股股息红利免征企业所得税,也更适配保险资金长期持有的特点。

业内人士分析,此举与险资面临的低利率、资产荒以及新会计准则等因素有关。新会计准则下,股票投资面临收益与波动的两难选择,而高股息策略能有效改善这一问题。通过长期股权投资或高股息策略,可以将公允价值波动对当期净利润的影响降到最低,因此高股息股票成为险资配置的理想标的。

然而,偿二代二期工程框架下,部分股票投资市场风险因子较高,会消耗更多资本从而导致偿付能力下降,这可能会成为限制险资举牌的重要因素。

展望未来,在低利率环境和资产荒持续的背景下,险资权益配置或将提升,举牌行为可能继续。负债端资金风险偏好提升、偿付能力考核边际松绑以及长端利率下行等因素,都将驱动险资继续寻求高股息资产配置,以增强投资收益。

寒星冷月

回复平安人寿密集增持银行H股,反映了险资在低利率环境下寻求高股息资产的策略。这篇文章分析了背后的原因,包括新会计准则和偿二代二期工程的影响,信息量很大。

墨海游龙

回复平安人寿密集增持银行H股,是低利率环境下险资寻求高股息资产的体现,也反映了新会计准则对险资投资策略的影响。但偿二代二期工程框架下的风险控制也值得关注。